【海华观察】新公司法对出资变化新规定的涉税影响

《中华人民共和国公司法》(主席令第十五号)已由中华人民共和国第十四届全国人民代表大会常务委员会第七次会议于2023年12月29日修订通过,并将于2024年7月1日起施行。其中,新公司法对于出资规定的变化,将对企业的涉税处理产生较大影响。鉴于离新法实施仅剩2个多月,我们特对相关涉税影响梳理如下:

1、出资期限变化对借款利息税前扣除的影响

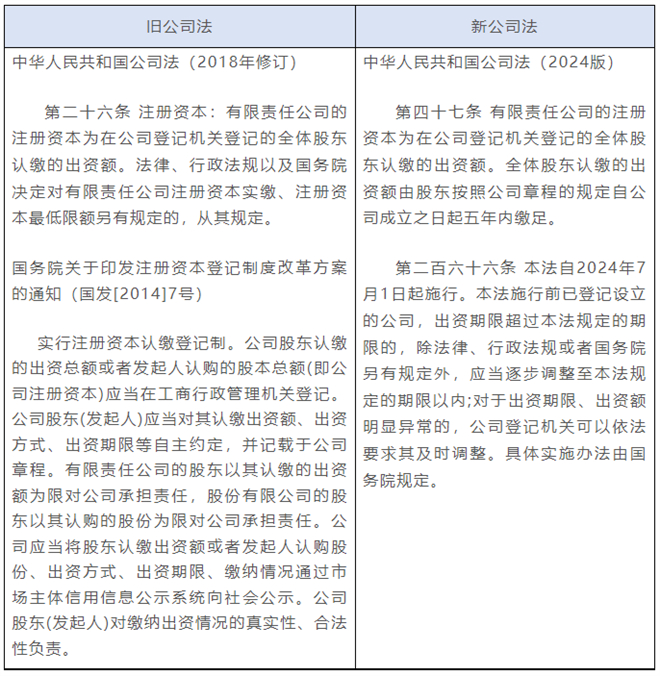

1.1 新旧公司法对出资期限规定的对比

旧公司法对于出资期限无明确的法律规定,即:股东对其认缴出资额、出资方式、出资期限等事项,明确由股东自主约定,并记载于公司章程。因此,在实行注册资本的认缴登记制的情况下,一般按照公司章程规定或者合同约定的时间确定出资期限。

新公司法中对出资期限做了修订,由认缴制改为限期实缴制,明确规定公司股东认缴的出资额应该在公司章程规定的自公司成立之日起五年内缴足。

如果公司章程或合同约定的出资期限未超过五年,应当按照公司章程或合同约定时间来确定出资期限;对于新法实施之前已经设立登记的公司,出资期限超过新公司法规定期限的,应当逐步调整至本法规定的期限以内;对于出资期限、出资额明显异常的,公司登记机关可以依法要求其及时调整。

1.2 出资期限的变化对企业借款利息税前扣除的影响

根据新公司法对出资期限规定的变化,结合《国家税务总局关于企业投资者投资未到位而发生的利息支出企业所得税前扣除问题的批复》(国税函[2009]312号)的相关规定,公司股东认缴的出资额如果自公司成立之日起五年内未缴足的(约定的出资期限未超过五年,但未按约定时间履行出资义务的),该企业对外借款所发生的利息,相当于投资者实缴资本额与在规定期限内应缴资本额的差额应计付的利息,其不属于企业合理的支出,应由企业投资者负担,不得在计算企业应纳税所得额时扣除。

对于不得税前扣除的利息,企业应当按照“企业每一计算期不得扣除的借款利息=该期间借款利息额×该期间未缴足注册资本额÷该期间借款额”的公式计算。

企业一个年度内不得扣除的借款利息总额为该年度内每一计算期不得扣除的借款利息额之和。

2、出资期限变化导致股东减资的涉税影响

新公司法在明确规定公司股东认缴的出资额应该在公司章程规定的自公司成立之日起五年内缴足,由此可能出现股东无法在五年内缴足全部认缴注册资本并导致股东减资的情况。

根据公司净资产流出与否,减资分为实质性减资和形式性减资。

2.1 减资形式

(1)实质性减资

通常是指公司以减少注册资本的方式向公司股东返还出资,在资产负债表上表现为资产和所有者权益减少,或负债增加和所有者权益减少,使得公司净资产总额减少。

(2)形式性减资

形式减资是指公司只减少注册资本,并不向股东返还其出资,在资产负债表上表现为公司的实收资本或股本减少,而留存收益增加,其净资产总额并未发生变化。

2.2 减资的涉税处理

企业减资的涉税处理还需要区分是对未实缴出资部分减资,还是对已实缴出资部分减资。

2.2.1 未实缴出资部分减资

企业对未实缴出资部分进行减资的情况下,公司无须向股东实际支付减资对价,公司净资产未减少,这类减资通常不产生税务影响。

2.2.2 已实缴出资部分减资

企业对已实缴出资进行减资的情况下,若仅减少实收资本,对企业股东和个人股东来说,通常都被认为是单纯的股东投资成本收回,减少对被投资企业的长期股权投资的计税基础而无须缴税。若减资涉及被投资企业累计未分配利润和累计盈余公积的,企业股东和个人股东分别适用企业所得税法和个人所得税法的相关规定,分析如下:

(1)法人股东减资的涉税处理

根据《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)第五条规定:“投资企业从被投资企业撤回或减少投资,其取得的资产中,相当于初始出资的部分,应确认为投资收回;相当于被投资企业累计未分配利润和累计盈余公积按减少实收资本比例计算的部分,应确认为股息所得;其余部分确认为投资资产转让所得”。

同时,根据《企业所得税法》第二十六条第(二)款规定:“企业的下列收入为免税收入:(二)符合条件的居民企业之间的股息、红利等权益性投资收益”。因此,境内法人股东减资中取得的股息所得可免征企业所得税,剩余部分视为投资资产转让按规定计缴企业所得税。

(2)自然人股东减资的涉税处理

根据《国家税务总局关于个人终止投资经营收回款项征收个人所得税问题的公告》(国家税务总局2011年第41号公告)规定:“个人因各种原因终止投资、联营、经营合作等行为,从被投资企业或合作项目、被投资企业的其他投资者以及合作项目的经营合作人取得股权转让收入、违约金、补偿金、赔偿金及以其他名目收回的款项等,均属于个人所得税应税收入,应按照‘财产转让所得’项目适用的规定计算缴纳个人所得税。应纳税所得额=个人取得的股权转让收入、违约金、补偿金、赔偿金及以其他名目收回款项合计数-原实际出资额(投入额)及相关税费”。

因此,自然人股东减资,分回的资产扣除初始投资成本后的部分,需视为“财产转让”按规定计缴个人所得税。

(3)其他涉税处理

如果减资是以非货币的形式进行,该过程中可能涉及企业所得税、增值税、土地增值税、契税、印花税等其他税种的缴纳。

① 企业所得税

根据《国家税务总局关于企业处置资产所得税处理问题的通知》(国税函〔2008〕828号)第二条:“企业将资产移送他人属于改变资产所有权属用途的,因资产所有权属已发生改变而不属于内部处置资产,应按规定视同销售确定收入”。另外,根据《国家税务总局关于企业所得税有关问题的公告》(国家税务总局公告2016年第80号)第二条规定,“应按照被移送资产的公允价值确定销售收入”。

② 增值税及附加等税费

如果公司是以货物分配给股东作为减资的对价,需要按视同销售处理,公司可能要缴纳增值税、消费税、附加税、印花税等,减资股东需缴纳印花税。

《增值税暂行条例实施细则》第四条第(七)款规定“单位或者个体工商户的下列行为,视同销售货物:(七)将自产、委托加工或者购进的货物分配给股东或者投资者”。

③ 土地增值税、契税、印花税

如果公司以房地产、土地使用权作为股东减资的对价,公司需缴纳土地增值税、增值税、附加税、印花税等,减资股东需缴纳契税、印花税。

《土地增值税暂行条例实施细则》第二条规定:“条例第二条所称的转让国有土地使用权、地上的建筑物及其附着物并取得收入,是指以出售或者其他方式有偿转让房地产的行为。不包括以继承、赠与方式无偿转让房地产的行为”。

3、未按期出资对资产损失税前扣除的影响

新公司法对于股东出资期限明确要求股东需要按期足额缴纳所认缴的出资额。对于未能按期足额缴纳出资时,股东承担的对应的赔偿或违约损失,涉及能否企业所得税税前扣除的问题。

3.1 赔偿损失未完成追偿前,不得税前扣除

《中华人民共和国公司法》(2024版) 第四十九条规定:“股东未按期足额缴纳出资的,除应当向公司足额缴纳外,还应当对给公司造成的损失承担赔偿责任”。这部分公司损失将属于实质追偿主体的损失,在完成追偿规定动作之前,无法在企业所得税前确认该资产损失。

举例:

假设甲公司于2024年7月2日成立,注册资金100万,由A公司持股100%,公司章程约定于2024年7月31日前完成出资。甲公司于7月10日向乙公司采购货物,约定于8月1日完成货款支付,并约定违约金20万。

A公司未按期完成出资导致甲公司支付违约金,A公司需承担这部分违约损失,甲公司违约金与生产经营相关,在A公司完成违约赔偿后允许作为资产损失税前扣除。在A公司实际支付这部分违约金前,甲公司无法在企业所得税前确认该资产损失。

3.2 连带责任损失不得税前扣除

(1)承担设立出资不足连带责任,对应损失不得税前扣除

《中华人民共和国公司法》(2024版)第五十条:“有限责任公司设立时,股东未按照公司章程规定实际缴纳出资,或者实际出资的非货币财产的实际价额显著低于所认缴的出资额的,设立时的其他股东与该股东在出资不足的范围内承担连带责任”。该项损失很可能不属于企业所得税法规定的“实际发生的与取得收入有关的、合理支出”,不得作税前扣除。

举例:

假设甲公司于2024年7月2日成立,注册资金100万,由A公司持股40%,B公司持股60%,公司章程约定A、B公司于2024年7月31日前完成出资。A公司逾期未完成出资,B公司完成出资60万。根据新公司法规定B公司应承担A公司未足额实缴出资额的连带责任,B公司应承担A公司未缴出资额40万元。

B公司应承担的A公司未缴出资额40万元,很可能不属于企业所得税法规定的“实际发生的与取得收入有关的、合理支出”,该项资产损失不得在企业所得税税前扣除。

(2)承担转让股权出资不足的出资补充责任,对应损失不得税前扣除

《中华人民共和国公司法》(2024版)第八十八条: “股东转让已认缴出资但未届出资期限的股权的,由受让人承担缴纳该出资的义务;受让人未按期足额缴纳出资的,转让人对受让人未按期缴纳的出资承担补充责任”。该项损失很可能不属于企业所得税法规定的“实际发生的与取得收入有关的、合理支出”,不得在企业所得税税前扣除。

举例:

假设甲公司于2024年7月2日成立,注册资金100万,由A公司持股40%,B公司持股60%,公司章程约定A、B公司于2024年7月31日前完成出资。7月10日,A公司以1元的价格将其持有甲公司40%股权转让给C公司,约定C公司在2024年7月31日前实缴认缴出资额40万元。

C公司到期无法缴足认缴出资额,A公司应当对转让的认缴出的40万元承担出资补充责任。

A公司为C公司依法承担上述补充责任的出资额,根据现行企业所得税法等相关规定,很可能不属于企业所得税法规定的“实际发生的与取得收入有关的、合理支出”,不得在企业所得税税前扣除。

如有疑问或需要进一步的了解,请与我们的专业人士联络。